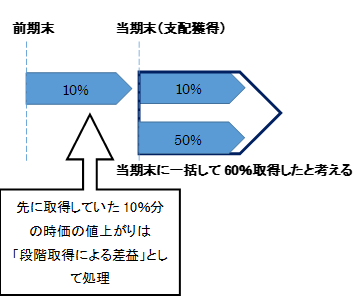

子会社株式の段階取得

親会社が子会社株式を複数回に分けて取得することにより、子会社の支配を獲得した場合には、支配獲得日に一括して子会社株式を取得したものと考えて処理を行います。

**数値例**

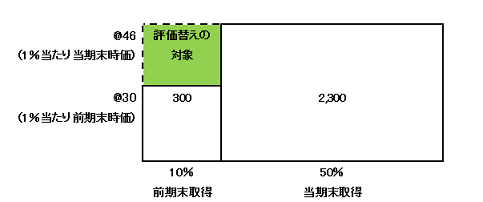

P社は前期末にS社株式の10%を300で取得した。さらに、当期末に50%を2,300で追加取得したことにより、S社の支配を獲得した。

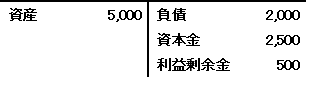

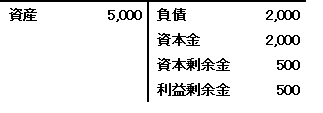

前期末のS社のB/Sは以下のとおりで、前期末時点での資産の時価は5,300だった。

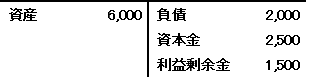

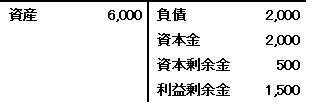

当期末のS社のB/Sは以下のとおりで、当期末時点での資産の時価は6,300だった。

当期末においてP社が保有するS社株式の時価は2,760であった。

税率は40%とする。

支配獲得日(当期末)のS社の資産の評価替えを行います。(支配獲得日での時価と簿価を比較します。)

| 【連結修正仕訳】 | |

| (資産)300 | (評価差額)180 |

| (繰延税金負債)120 |

S社の資本とP社の子会社株式を相殺消去するにあたっては、両者の評価のベースをそろえる必要があります。 S社資本と相殺すべき子会社株式は、支配獲得日の時価と言えるので、子会社株式を時価に評価替えします。

(追加取得した50%は支配獲得日の時価で購入しているので、前期末に取得した10%分について評価替えすることになります。)

| 【連結修正仕訳】 | |

| (子会社株式)160 | (段階取得による差益)160 《*》 |

《*》 2,760-(300+2,600)

「段階取得による差益」は特別利益、「段階取得による差損」は特別損失になります。「段階取得による差益(差損)」は、連結財務諸表固有の一時差異に該当しますが、子会社株式を売却する意思がなければ、税効果を認識する必要はないと考えられます。(子会社への投資そのものを評価替えしたことにより生じた差異であり、子会社株式を売却しない限りは解消しないため。)

以上の仕訳の後に、投資と資本の相殺消去を行います。

| 【連結修正仕訳】 | |

| (資本金)2,500 | (子会社株式)2,760 《*1》 |

| (利益剰余金)1,500 | (非支配株主持分)1,672 《*2》 |

| (評価差額)180 | |

| (のれん)252 《*3》 |

《*1》 300+2,300+160

《*2》 (2,500+1,500+180)×40%

《*3》 貸借差額

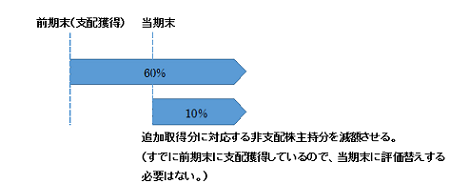

支配獲得後の子会社株式の追加取得

親会社が子会社の支配を獲得した以降、追加で子会社株式を取得した場合は、非支配株主から株式を取得したことになります。そのため、追加取得に対応する部分を非支配株主持分から減額し、追加取得した子会社株式と相殺します。両者の相殺にあたり生じた差額は、資本剰余金として処理します。

**数値例**

P社は前期末にS社株式の60%を2,000で取得し、支配を獲得した。さらに、当期末に10%を430で追加取得した。

前期末のS社のB/Sは以下のとおりで、前期末時点での資産の時価は5,300だった。

当期末のS社のB/Sは以下のとおりで、当期末時点での資産の時価は6,300だった。

S社の当期純利益は1,000で、当期に配当は行っていない。

当期末においてP社が保有するS社株式の時価は3,010であった。

のれんは発生年度の翌年から10年で均等償却する。税率は40%とする。

| 【連結修正仕訳】 | |

| 《子会社の資産の評価替え》 | |

| (資産)300 | (評価差額)180 |

| (繰延税金負債)120 | |

| 《投資と資本の相殺消去》 | |

| (資本金当期首残高)2,000 | (子会社株式)2,000 |

| (資本剰余金当期首残高)500 | (非支配株主持分当期首残高)1,272 《*1》 |

| (利益剰余金当期首残高)500 | |

| (評価差額)180 | |

| (のれん)92 《*2》 |

《*1》 (2,000+500+500+180)×40%

《*2》 貸借差額

| 【連結修正仕訳】 | |

| 《のれんの償却と当期純利益の按分》 | |

| (のれん償却額)9.2 | (のれん)9.2 |

| (非支配株主に帰属する当期純利益)400 | (非支配株主持分当期変動額)400 |

| 《追加取得の処理》 | |

| (非支配株主持分当期変動額)418 《*1》 | (子会社株式)430 |

| (資本剰余金の変動額)12 《*2》 |

《*1》 (2,000+500+1,500+180)×10%

《*2》 貸借差額。連結株主資本等変動計算書において、資本剰余金の変動として「非支配株主との取引に係る親会社の持分変動」の科目で処理する。資本剰余金がマイナスになってしまう場合は、資本剰余金をゼロとして、残りを利益剰余金から控除する。