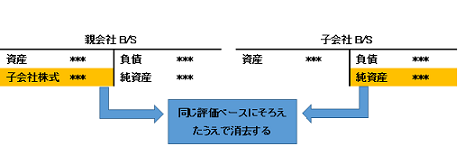

親会社が子会社株式を取得する際には、子会社の資産・負債をその時点での時価で評価したうえで、それに見合う対価を支払ったと考えられます。

一方、子会社の個別財務諸表上の資産・負債は、時価評価される項目もありますが、全体としては取得原価によって計上されています。

したがって、資産・負債の差額である純資産も取得原価ベースの金額と言えます。

このままの状態では、両者の評価ベースが異なっていることになり、投資と資本の相殺消去が行えません。

そのため、子会社の資産・負債の帳簿価額が時価(公正な評価額)と異なる場合には、子会社の資産・負債を支配獲得日の時価に評価替えする必要があります。

**数値例**

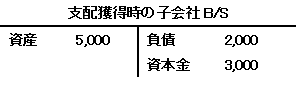

P社がS社の株式の60%を2,200で取得し支配を獲得した。

支配獲得日の子会社のB/Sは以下のとおりで、S社の資産の時価は5,500だった。

税率は40%とする。

まず、子会社の資産の評価替えを行います。

| 【連結修正仕訳】 | |

| (資産)500 | (評価差額)300 |

| (繰延税金負債)200 |

評価差額を含めたうえで、投資と資本の消去を行います。

| 【連結修正仕訳】 | |

| (資本金)3,000 | (子会社株式)2,200 |

| (評価差額)300 | (非支配株主持分)1,320 《*1》 |

| (のれん)220 《*2》 |

《*1》(3,000+300)×40%

《*2》 貸借差額

ただし、評価差額の重要性が乏しい場合は、評価替えを行わずに連結することができます。(重要性を考える際には、貸方の評価差額と借方の評価差額を相殺した純額ではなく、個々の項目の修正額ごとに判断します。)