未実現利益の消去

投資会社と非投資会社との間の取引によって生じた未実現損益は、消去する必要があります。考え方の基本は連結の場合と同じです。

ただし、金額的に重要性が乏しい場合は、消去しないことができます。

以下、売り手側が原価1000の商品を1100で販売し、買い手側が期末に商品を保有しているとして(未実現利益100)、場合分けして説明します。投資会社をP社、持分法適用会社をM社とします。税率は40%とします。

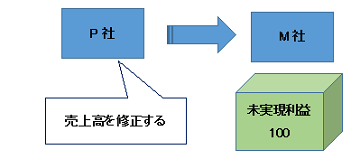

ダウンストリームのケース

① M社が関連会社の場合(持分30%)

未実現利益のうち投資会社の持分に対応する金額を消去します。P社における売上高を修正し、M社株式を減額します。

ただし、利害関係者の判断を著しく誤らせない場合には、「売上高」の代わりに、「持分法による投資損益」で処理することも認められています。

また、税効果も認識します。売却側であるP社に帰属する一時差異なので、繰延税金資産勘定で処理します。

| 【修正仕訳】 | |

| (売上高)30 | (M社株式)30 |

| (繰延税金資産)12 | (法人税等調整額)12 |

② M社が非連結子会社の場合(持分60%)

未実現利益の全額を消去します。

| 【修正仕訳】 | |

| (売上高)100 | (M社株式)100 |

| (繰延税金資産)40 | (法人税等調整額)40 |

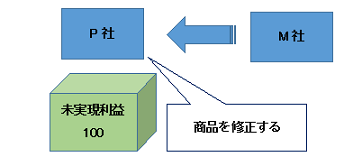

アップストリームのケース

① M社が関連会社の場合(持分30%)

未実現利益のうち投資会社の持分に対応する金額を消去します。P社における商品を修正し、相手科目は「持分法による投資損益」で処理します。

ただし、利害関係者の判断を著しく誤らせない場合には、「商品」の代わりに、「M社株式」で処理することも認められています。

また、税効果も認識します。売却側であるM社に帰属する一時差異なので、「M社株式」と「持分法による投資損益」勘定で処理します。

| 【修正仕訳】 | |

| (持分法による投資損益)30 | (商品)30 |

| (M社株式)12 | (持分法による投資損益)12 |

② M社が非連結子会社の場合(持分60%)

未実現利益のうち投資会社の持分に対応する金額を消去します。(連結におけるアップストリームの場合に、非支配株主に持分割合を負担させるのと同じイメージです。)

| 【修正仕訳】 | |

| (持分法による投資損益)60 | (商品)60 |

| (M社株式)24 | (持分法による投資損益)24 |

一部売却

数値例

当社は前々期末にM社株式の30%を1,200で取得し、関連会社として持分法を適用することにした。

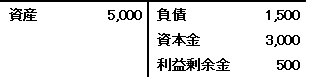

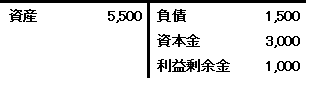

前々期末のM社のB/Sは以下のとおりで、前々期末時点での資産の時価は5,500だった。

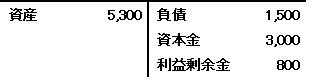

前期末のM社のB/Sは以下のとおりだった。

当期末のM社のB/Sは以下のとおりだった。

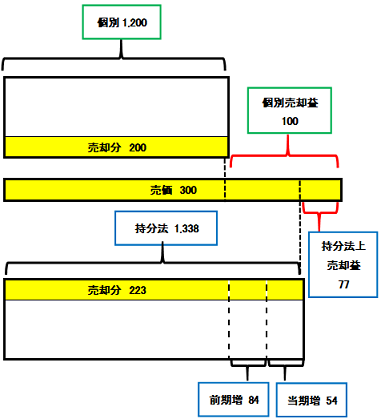

当期末において、M社株式の5%(持分の6分の1)を300で売却した。

投資差額については、発生の翌年度から10年で均等償却を行うものとする。税率は40%とする。

持分法の処理

個別上は、売却時には以下の処理を行っています。

| (現金預金など)300 | (M社株式)200 《*》 |

| (関連会社株式売却益)100 |

《*》 1,200×5%÷30%

持分法適用上の売却簿価は、以下のように算定できます。

評価差額 (5,500-5,000)×30%×(1-40%)=90

投資差額 1,200-{(3,000+500)×30%+90}=60(借方)

投資差額年間償却額 60÷10=6

持分法適用上の簿価 前期末 1,200+300×30%-6=1,284

当期末 1,284+200×30%-6=1,338

売却簿価 1,338×5%÷30%=223

持分法上あるべき仕訳は、以下のようになります。

| (現金預金など)300 | (M社株式)223 |

| (関連会社株式売却益)77 |

したがって、以下の修正仕訳が必要になります。

| 【修正仕訳】 | |

| (関連会社株式売却益)23 | (M社株式)23 |